経営者の高齢化が進み、多くの中小企業が後継者不足に直面する中、企業どうしの合併や買収=「M&A」によって事業の存続を図る動きが広がっています。

国も中小企業のM&Aを雇用や成長を維持するための重要な手段と位置づけて推進していますが、今、詐欺的ともいえる悪質なM&Aの事例が相次ぎ、問題になっています。

後継者のいない企業に買収を持ちかけて、現金や株式などの資産を譲渡させたうえで、事業を放置したり借金をそのまま負わせたりして、資産を失った売り手側の企業が廃業に追い込まれるケースも起きています。

こうした事態を受けて、中小企業庁もM&Aに関するガイドラインを8月に改訂し、トラブル事例やリスクの説明を盛り込んで、注意を呼びかけています。

長年経営してきた店が閉店し借金残る “悪質M&A”の手法とは

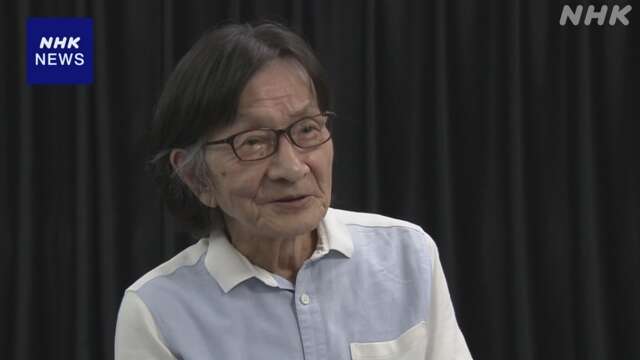

悪質なM&Aの手法とは、どのようなものなのか。M&Aを持ちかけられたことがきっかけで、長年経営してきた店が閉店し、借金が残されたという男性が取材に応じました。

菊地一彦さん(77)は、東京 新橋駅前のビルで17年前から喫茶店を経営してきました。

「誰でも利用できる気軽な喫茶店」がコンセプトで、多くの常連客がいましたが、新型コロナの影響で、一時、売り上げは以前の3割ほどにまで落ち込みました。

店に愛着はあったものの、菊地さん自身、すでに高齢で、多額の借入金もあったことから、店の買い取り手を探していたところ、2022年にM&Aの仲介事業者から「ルシアンホールディングス」という会社を紹介されたということです。

「年商100億円」

「店を存続させて、従業員は社員としての雇用を続ける」

「都内で別の飲食店も経営していてノウハウが豊富」

仲介事業者は「ルシアンホールディングス」について、こう説明し、菊地さんは「規模の大きな企業なら店を任せられそうだ」と考え、交渉を進めることを決めました。

顔合わせの際には「代表取締役」を名乗る60代半ばくらいの男性が現れて「私たちにやらせてほしい」などと語ったということです。

菊地さんは、店の運営会社の株式すべてをルシアンホールディングスに実質無償で譲渡する契約を結び、再建を託しました。

仲介事業者にも250万円の手数料を支払ったということです。

ところが、その後、ビルのオーナーに支払うべき賃料が半年以上にわたって滞納。

借入金の名義も変更されるはずが、そのままでした。

従業員の退職も相次ぎ、店は9月に閉店したということです。

菊地さんは「お客さんに店の中でのんびりしてもらえることが、いちばんの喜びでした。資金力があるしっかりとした会社で、店の経営にも責任を持ってくれるということだったので、安心していましたが、結局、店が無くなり、借金だけが残りました。信用した自分の責任だと思います」と話していました。

ルシアンホールディングスをめぐっては、M&Aを持ちかけられて資産を奪われ、廃業や経営難に追い込まれたとして、30以上の中小企業が「被害者の会」を結成し、経営陣の責任追及や、実態の解明を求めています。

また、企業からの被害の申告や相談を受けた警視庁が捜査を進めているものとみられます。

買収側の現役役員「当時の会社では事業存続は頭になかった」

ルシアンホールディングスの本社は、東京 千代田区のビルに登記されていますが、そこに会社の実態はありません。

買収先の中小企業から被害の訴えが相次いでいることへの見解について、NHKが取材を申し込んだところ、現役役員の1人が茨城県内の拠点でインタビューに応じました。

拠点となっている事務所では、裁判所からの書面や請求書などがいたるところに置かれていました。

役員は「問題のあるM&Aを繰り返していた当時の複数の役員が会社を去っている」としたうえで、現在はM&Aを手がけておらず、わずかな人数の社員が被害企業などへの対応にあたっていると説明しました。

さらに「当時の会社では、M&Aの相手を預金額や有価証券の保有状況を基準に選び、事業を存続させることは最初から頭になかった」などと語ったうえで「賃金をもらえなくなった従業員や、支払いを受けられなくなった企業に対し、申し訳なく思っている」などと述べました。

“悪質M&A” 仲介事業者の問題も指摘

M&Aの買い手企業と売り手の中小企業を結び付ける仲介事業者の問題も指摘されています。

ルシアンホールディングスのケースでは、被害を訴える30余りの企業のほとんどが、仲介事業者を通じてルシアンホールディングスを紹介されていました。

取材に応じた複数の経営者が「ルシアンホールディングスは信頼できる」「最も好条件を提示している」などといった仲介事業者の説明を信じて交渉を進めたと話しています。

M&Aの市場が拡大する中、仲介を行う事業者の数も増加していて、中小企業庁によりますと、仲介事業者の登録数は9月時点で2809件と、登録制度が始まった3年前と比べて500件以上増えています。

業界関係者によりますと、新規参入した仲介事業者の中には、紹介する企業の情報などを十分審査していないケースもみられるといいます。

コンサルタント会社や会計事務所など、M&Aの仲介事業者で作る業界団体「M&A仲介協会」は、協会が悪質だと判断した買い手企業をリストにし、およそ120社の会員が検索できるようにするほか、仲介を行う場合の「資格制度」の創設を進める方針も打ち出しています。

9月19日に都内で会見を開いたM&A仲介協会の荒井邦彦代表理事は「良質な会社を紹介していないことは、仲介事業者に責任がある。業界としても力をあわせて、悪質な企業を排除していきたい」などと述べています。

中小企業の事業継承など目的のM&A 10年間で約3倍に

民間の信用調査会社帝国データバンクによりますと、2023年度「後継者不在」が理由となった企業倒産は586件と、過去最多になりました。

また、2023年の時点での経営者の平均年齢は60.5歳と、33年連続で上昇していて、企業経営者の高齢化と後継者不足が大きな課題になっています。

こうした中、中小企業のM&Aも増加傾向にあり、企業買収に関するデータの提供などを行っている「レコフデータ」によりますと、去年実行された中小企業の事業継承などを目的にしたM&Aは、公表ベースで702件と、2013年からの10年間で2.97倍に増加しています。

専門家「悪質事業者排除のための制度や仕組みの強化必要」

中小企業論が専門で、M&Aをめぐる問題に詳しい、神戸国際大学経済学部の中村智彦教授は、悪質なM&Aの事例が相次ぐ現状について「経営者の平均年齢が上がって後継者不足が深刻になり、日本経済低迷の要因が企業の生産性の低さにあると指摘される中で、政府も中小企業のM&Aを必要なものとして推進してきた。しかし、免許や登録が必要な不動産業界などと比べて、M&Aは参入が容易で、一部の悪質な事業者によって健全な中小企業が食い物にされる事例が起きてしまっている」と述べました。

そして「企業の血液ともいえる資産を狙った『吸血型』のM&Aであり、利益をあげてきた企業が潰されてしまうことは、日本経済にとっても大きなマイナスだ」と述べました。

そのうえで「中小企業の後継者不足などの解決方法として、M&Aが重要であるのは間違いない。負のイメージが広がった結果、廃業が増えるような事態は避けなくてはならず、業界や監督官庁が悪質な事業者を排除するための制度や仕組みを強化していく必要がある」と指摘しています。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。