“まさか”だった追加利上げ

「9月に決めると思っていた」「見通しを大きく見誤った」ー。

2024年7月31日に決定、公表された日銀の追加利上げ。

長年日銀の金融政策を見つめ、政策の見通しを発信してきた“日銀ウォッチャー”にも衝撃をもって受け止められました。

元日銀で楽天証券経済研究所の愛宕伸康チーフエコノミストもそのひとりです。

愛宕さんが「7月の追加利上げはないだろう」とみていた最大の理由は個人消費の弱さです。

愛宕伸康チーフエコノミスト

「7月直前のGDPがマイナス成長だったほか、内閣府の月例経済報告の個人消費がまだ弱かった。それから(当時は)実質賃金がまだマイナスで、家計調査の内容も弱かった。そのため『日銀の見通し通りだ』とは言いづらいよね…と判断していたので日銀の動きはサプライズだった」

愛宕さんだけではなく、アナリストの間でも追加の利上げに踏み切るのに十分な経済指標はまだそろっていないという見方は少なくなくありませんでした。

令和のブラックマンデー

「今回は追加の利上げはないだろう」と見ていた日銀ウォッチャーやアナリストの見立ては、いわゆる逆張りの投資家を除いて、多くの機関投資家やヘッジファンドが参考にしていたかもしれません。

それは8月5日の金融市場の混乱ぶりからもうかがえます。

日銀はまだ追加利上げをしないだろう→当面は超低金利が続く→超低金利の円を借り、高い金利のドルに換えて運用、または株式などに投資。いわゆる「円キャリートレード」がさらに膨張しようとしていたところ、前提ががらりと変わってしまいました。

そして、その後アメリカでは「ISM製造業景況指数」「失業保険の新規申請件数」「雇用統計」と市場予想よりも悪い経済指標がたたみかけるように発表され、混乱はさらに増幅。円キャリートレードが猛烈な勢いで解消され、市場関係者に「かつてないジェットコースター」「令和のブラックマンデー」と言わしめる歴史的な荒れ相場となっていきました。

利上げのワケ 植田総裁の見解

では、どうして日銀は7月31日に追加利上げに踏み切ったのか。

まずは植田総裁の説明です。ポイントは2つ。

1:経済・物価が見通しにおおむね沿って推移している。

2:円安による物価の上振れリスクに注意が必要である。

日銀 植田総裁

「経済物価の見通し、特に物価の見通しが、いわゆる基調的な物価上昇率という表現で申し上げれば見通し期間の後半には2%の持続的安定的な物価安定の目標と整合的な水準で推移するという見通しになっているわけですが、この見通しにおおむね沿って経済が推移しているということが再度確認された。それから、その時点までの円安もあって輸入物価が再び上昇に転じていた。これが引き起こす物価の上振れリスク、この2点に注意しまして政策金利を引き上げ、金融緩和の度合いを調整することが適切と判断したところでございます」

追加の利上げ決定直後の記者会見(7月31日)でも、ほぼ同じ説明をしています。

しかし、「1」については、直前までに出ている経済指標に「まだ弱さがある」という日銀ウォッチャーやアナリストの見方とはやや異なります。

日銀ウォッチャーが読み解く真相とは

では日銀ウォッチャーは、追加利上げに動いた主要因は何だと見ているのでしょうか。

元日銀で第一生命経済研究所の熊野英生首席エコノミストが挙げるのは「政治」です。

熊野英生首席エコノミスト

「私は時々刻々日銀の発表を聞いているが、日銀はFRBのパウエル議長の言葉をなぞることが多く、パウエル議長は『データ次第』と何度も言っていた。日銀もマイナス金利解除前後で『データ次第』と言っていたのに、なぜかここに来て『見通しにおおむね沿って推移』に変わった。背景には5月7日に日銀の植田総裁は総理大臣官邸で岸田総理大臣と会談し、内容はわからないが、十中八九、円安の進行を止めることに関して財務省とともに協力してくれということをお願いされたのではないか。それまでの日銀の会合では植田総裁は(利上げを)ゆっくりやるというふうに言っていたのが、岸田総理大臣と会ってからちょっとトーンが変わって利上げをする用意があると言うようになった」

植田総裁が岸田総理大臣と面会した以外にも、7月の日銀の決定会合の前には自民党の茂木幹事長ら政治サイドから金融政策に関する発言が相次いでいました。

一方、元日銀理事で、みずほリサーチ&テクノロジーズの門間一夫エグゼクティブエコノミストが指摘するのは、植田総裁が「2」で挙げていた「円安」です。

門間一夫エグゼクティブエコノミスト

「ことし4月から7月までの間に日銀のスタンスが変わった。日銀の7月会合の直前に1ドル=162円近くまで円安が進んだことがおそらく利上げの決め手になった。根底にあるのは円安が激しくなり、その結果として中小企業とか家計から現に悲鳴が上がっていること。それがまた個人消費が弱い原因になっていった。だから別に政治家から言われたから利上げしたわけではなく、政治サイドでも問題になるような円安が現に起きてたいたわけだから、その状況を日銀としては重視するというふうに考えたのではないか」

ヘッジファンドなど投機筋の間では円キャリートレードが膨らんでいました。

7月には政府・日銀による為替介入が行われましたが、追加の利上げがなければ、円キャリートレードが一段と膨らみ、もしかしたら円安がさらに進んでいたかもしれません。

市場との対話も未知の領域に?

政治の要請という見方を含め、ほかの日銀ウォッチャーの間でも、経済データに弱さが見られる中で日銀が追加利上げに動いたのは「円安を強く意識していたから」という考察が多いようです。

日銀による金融市場とのコミュニケーションは、一般的に金融緩和の局面よりも金融引き締めの局面の方が難しく、金融緩和のサプライズは好感されがちで、金融引き締めのサプライズはときに大きな混乱を伴うこともあると言います。

利上げを実施した後の「追加の利上げ」は福井総裁時代の2007年2月以来。さらに3回目の利上げとなると、公定歩合の時代を除けば、経験のある市場関係者はそう多くありません。

楽天証券経済研究所の愛宕さんは「日銀と金融市場のコミュニケーションにおける共通言語は経済データだ」と話します。今後、さらに利上げが行われる局面で混乱を招かないようにするには、市場に従属的にならない、芯の通った対話力が問われそうです。

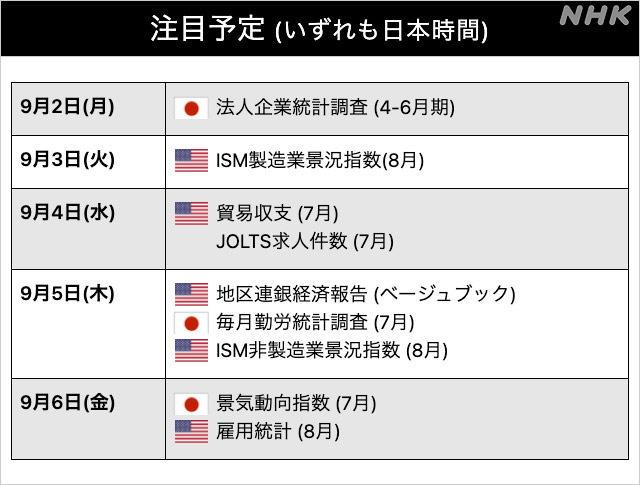

その共通言語(経済データ)、来週注目されるのは下記のとおりです。

注目予定

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。