“重量世界一の金塊”価格急騰!

静岡県伊豆市の観光施設「土肥金山」。

ここには「世界一の重さ」としてギネス世界記録に認定されたという金塊が展示されている。

金塊の重さはなんと250キロ。

金塊のそばにはその日の金の価格に応じた値段が表示されていて、ことし10月31日には過去最高値となる37億9050万円を記録した。

ことしの最安値は1月4日の25億9375万円。

計算すると約12億円価格が上昇したことになる。

ちなみにこの金塊の展示が始まった2005年7月時点の価格は約4億円。

20年近くの間に価格はおよそ9倍となった。

2024年“金”最高値更新相次ぐ

ことしの金の価格の推移をみてみる。

確認するのは金価格の国際指標となるニューヨーク商品取引所での取引価格。

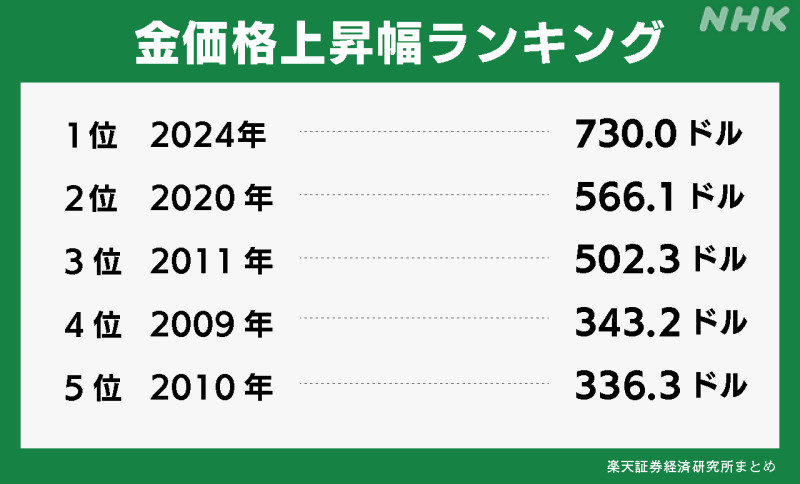

金の先物価格は年初1オンス=2000ドルほどの値動きが続いていたが、3月以降は上昇傾向が続いた。

10月30日には一時1オンス=2801ドルと初めて2800ドルを超えた。

去年の終値は1オンス=2071ドルだったため、年間の上昇幅は一時730ドルに上り、過去最大となった。

国内でも大阪取引所の金の先物価格は10月31日に1グラム当たり一時1万3819円となり過去最高値を更新。

大手貴金属会社「田中貴金属工業」が公表している金の店頭小売価格も、10月30日に1グラム当たり1万5104円を記録して初めて1万5000円を超えるなど、金の価格は最高値の更新が相次いだ。

急騰の背景1 有事の金買い

金の価格上昇の背景には、大きく分けて3つの理由がある。

1つめが「有事の金買い」。

金は世界中で“お金”として使われてきた歴史がある。

通貨とは違い、国の信用に基づいて流通しているものではなく実際に存在する現物資産。

このため、例えば新型コロナウイルスの感染拡大に伴う景気停滞など、これまでも世界的に有事が起きて世界経済の先行きに不安が高まると、安全な資産として金を買う、いわゆる“有事の金買い”という動きがみられた。

この点を踏まえて1年を振り返ると、ロシアによるウクライナへの軍事侵攻の長期化に加え、中東情勢が一段と悪化。

ことし8月にはアメリカ経済の減速懸念が高まり、金融市場では株価が一時急落。

日本では日経平均株価がブラックマンデー超えの急落となった。

また、アメリカ大統領選挙前には先行きの不透明感が意識されて金価格が押し上げられた。

急騰の背景2 アメリカの利下げ

2つめは「アメリカの利下げ」。

アメリカのFRB=連邦準備制度理事会はことし9月、4年半ぶりとなる利下げに踏み切った。

11月には2会合連続で利下げを決めた。

これも金が買われる要因とみられている。

というのもアメリカのドルであれば預金として銀行に資金を預ければ利息を受け取ることができる。

一方で金を預けても金利は付かない。

このような性質からアメリカの金利が高ければ金を保有するよりもドルで運用したほうがメリットがあるが、利下げによって金利が低下すれば「安全資産」でもある金の投資妙味が相対的に増すとして、金が買われやすくなる傾向がある。

急騰の背景3 中央銀行

1つめ、2つめは金が買われる際の主要因として以前から何度も指摘されてきたが、このところ金価格をさらに押し上げている3つ目の要因は中央銀行による金買いだ。

そもそも中央銀行は、対外債務の返済や外国為替市場での安定を図るために行う為替介入の原資として一定の外貨準備を保有している。

その保有資産が特定の資産に偏るリスクを避けるため、各国の中央銀行は金も外貨準備の一部として保有している。

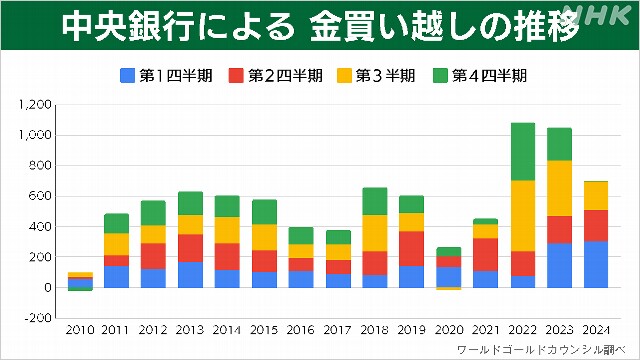

国際調査機関の「ワールドゴールドカウンシル」による調べでは、2010年以降、中央銀行が金を買う量が売る量を上回る「買い越し」の状況になっている。

さらに、ことし1月から6月までの結果を見てみると、上半期としては過去最大となった。

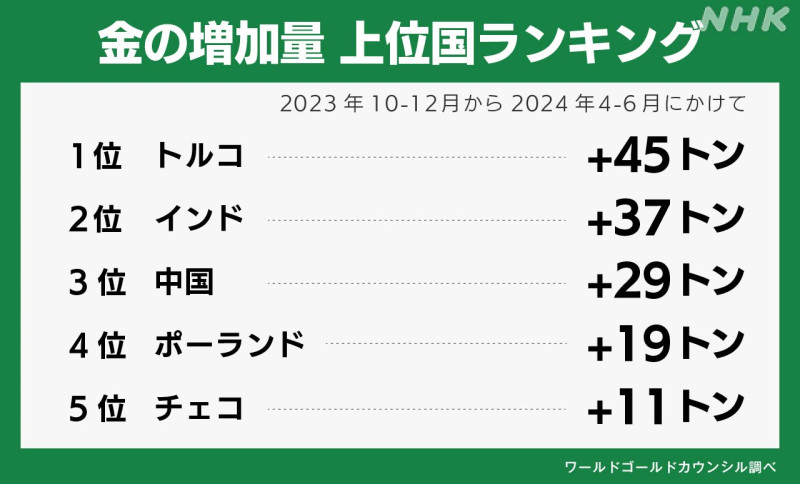

とりわけ積極的に買い入れているのが新興国の中央銀行だ。

もちろん「有事の金買い」で述べたように地政学的リスクの高まりから現物資産を確保することで国家の安定を確保したいねらいもあるとみられる。

ただ、最近ではロシアによるウクライナへの軍事侵攻をきっかけにロシアのドル建て資産が凍結されたことを受けて、制裁リスクを警戒する新興国を中心に現物資産としての金を確保しておこうという動きもあるのではないかといった指摘が出ている。

金の価格上昇をどう見る

金価格はこれからどうなるのか。

いまのところ金融市場では「中長期的には上昇が続く」という見方が多い。

アメリカの大手金融機関のゴールドマン・サックスは、「有事の金買い」や「アメリカの利下げ」「中央銀行の金買い」などが継続するとみて来年末までに史上最高値となる3000ドルに到達するという見方を示した。

また、スイスの大手金融機関のUBSグローバル・ウェルス・マネジメントも来年末までに2900ドルまで上昇するという予想を出している。

金の市場に詳しいエコノミストに今後の金市場の動向について聞いた。

ピクテ・ジャパン 塚本卓治エグゼクティブ・ディレクター

「トランプ氏の政策は財政悪化につながりドルの信用力の低下につながるおそれがある。その場合、比較的、安全な資産としての金の買いが強まる可能性がある。また、基軸通貨のドルの信用力低下は、中央銀行としての金買いにも拍車がかかりやすくなるため、金の相場は引き続き上昇していくとみられる」

楽天証券経済研究所 吉田哲コモディティアナリスト

「トランプ氏は、選挙戦で『円安・ドル高は大惨事だ』と述べてアメリカの輸出産業や製造業の復活を目指すと強調してきたため『ドル安志向』を強めるとも考えられる。この場合、いったんアメリカの利下げのペースは緩やかになるといった見方は後退する可能性もある。また、トランプ氏はイスラエルには穏健的でイランには強硬的な姿勢を示している。この点からも中東情勢がさらに緊迫化するおそれがあり“有事の金買い”も起きやすい」

金も金融商品の一種なので価格下落のリスクがあることは間違いない。

さらに、金に投資することだけを考えるならば価格上昇はいいことだが、その背景には「不確実性」や中央銀行の「不安心理」がある。

私たちの暮らしは政治、経済、国際情勢、気候変動などさまざまな影響を受けているだけに、金の歴史的な高値を喜んでばかりはいられない。

最近もトランプ氏が、メキシコ、カナダ、中国に関税を課す意向を明らかにし、世界経済の先行きの不透明感が再び意識され始めて金が買われる場面があった。

金の値動きの背景にこそ目を向けるべきかもしれない。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。