ENEOSホールディングス(HD)は13日、2025年3月期の連結純利益(国際会計基準)が前期比24%減の2200億円になりそうだと発表した。従来予想から100億円引き上げた。

原油安で備蓄する石油の在庫評価益がなくなり最終減益となるものの、想定より銅の価格が高く推移する。情報通信向け材料の販売も増える見通しとした。年間配当も26円(前期は22円)と、計画から4円積み増した。

売上高は1%増の14兆円と従来予想から6000億円引き下げた。中国の景気後退で石油製品などの輸出量が減る。営業利益は10%減の4200億円と、計画から200億円上振れする。けん引するのは金属事業だ。同事業の営業利益は900億円と、200億円増えるとした。中国の減産などで、銅の国際価格は高値で推移する。想定価格を1ポンド422セントと、従来見通しから11%引き上げた。

スマートフォンなどに使う金属素材の販売も好調だ。円相場も通期の想定を1ドル=149円と、見込みから4円円安に見直した。円建ての収益が増える。

大型火力発電所の稼働などで採算が改善した電気事業の営業利益も170億円と、想定から110億円増える。30億円の営業赤字を見込んでいた再生可能エネルギー事業も、発電設備の耐用年数の見直しなどで10億円の営業黒字に転じる。

石油元売りは法律に基づき、国内消費量の70日分以上の石油を備蓄する義務がある。原油価格が下がると仕入れ時に比べ在庫の価値が減り、会計上の損失になる。

上方修正を踏まえ年間配当は前期比4円増の26円とした。5月に発表した最大2000億円を超える規模の自社株買いと合わせ、24年〜25年3月期の平均総還元性向(在庫評価損益を除く)は85%に達する見通しだ。ENEOSHDは26年3月期までの3年間の平均で、総還元性向を50%以上とする目標を掲げる。

商品相場に左右されにくい成長事業の確立が当面の焦点になる。10月にENEOSHDの完全子会社のJX金属が東京証券取引所に上場申請した。上場は25年3〜4月の予定で、時価総額は7000億円を超えると見られる。ENEOSHDの宮田知秀社長は同日の決算会見で「上場で得た資金は再生航空燃料(SAF)や合成燃料への投資などに使う方針だ」と話した。

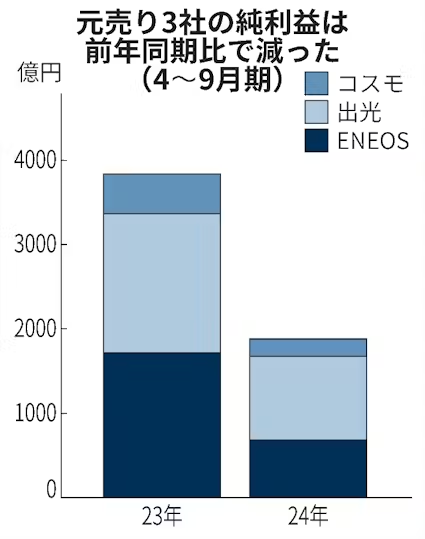

同日、石油元売り大手3社の24年4〜9月期の連結決算が出そろった。ENEOSHD、出光興産、コスモエネルギーHDの全社で最終減益となった。ENEOSHDの売上高は前年同期比4%減の6兆3484億円、純利益が60%減の681億円だった。原油安で備蓄する石油の在庫評価について、622億円の差損(前年同期は224億円の差益)を計上した。

出光興産の純利益は40%減の994億円、コスモHDは56%減の206億円だった。4〜9月期の在庫評価損益は3社合計で816億円の差損(前年同期は443億円の差益)だった。

「日経電子版 投資・財務・会計」のX(旧Twitter)アカウントをチェック

「日経電子版 投資・財務・会計」のX(旧Twitter)アカウントをチェック 鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。