インフレの芽が残っているぞ!

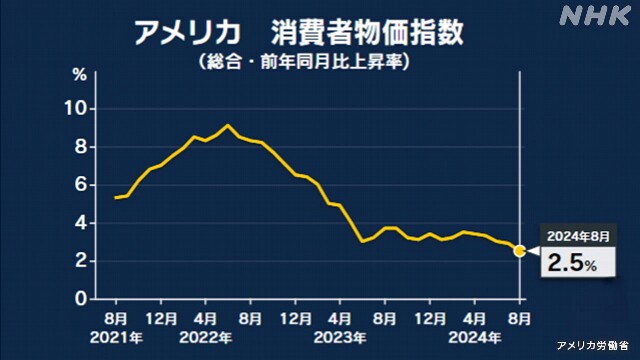

9月11日に発表されたアメリカの8月の消費者物価指数・CPI。

前年同月比で2.5%の上昇と、市場の予想通りの結果でした。

順調にインフレ率は低下傾向にあり、一見、サプライズがないようにも見えました。

ところが、ニューヨーク株式市場のダウ平均株価は一時、700ドルを超える大幅な下落となり、4万ドルの大台を割り込む場面もありました。

市場が注目したのは、変動の大きい食品やエネルギーを除いた物価指数、いわゆるコアCPIでした。

こちらは前月比が市場予想の0.2%を上回る0.3%になったことで、「まだインフレの芽が残っているぞ」という警戒的な見方になり、「インフレリスクがあるならFRBは9月の会合で0.5%の大幅な利下げは見送るだろう」との受け止めにつながりました。

高金利が続くなかで大幅な利下げが期待できないとなると企業業績への懸念が広がり、投資家の失望につながったわけです。たった0.1%の差に投資家が落胆する、今の市場を象徴する反応でした。

この日はその後、半導体業界の先行きに楽観的な見方が出て、テック株を中心に買い戻しが入りましたが、アメリカの景気の不確かさに投資家は明らかにいらだっています。

気をもむ雇用統計

投資家が特に気をもんでいるのがアメリカの雇用情勢です。

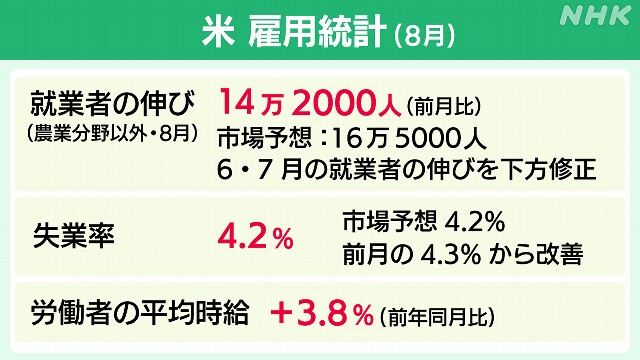

9月6日に発表された8月の雇用統計は強弱が入り交じる内容で、投資家の判断をいっそう難しくしました。

発表前、多くの投資家が警戒していたのは8月2日の「雇用統計ショック」です。

このときは失業率の上昇を受けてダウ平均株価の終値は600ドル超の急落。翌週、日経平均株価の終値が過去最大4400円の暴落という大惨事につながりました。

今回・8月雇用統計は弱い内容も含まれていたとはいえ、もっと悪い内容を想定していた投資家からすると、「安心材料」とも捉えられるものでした。

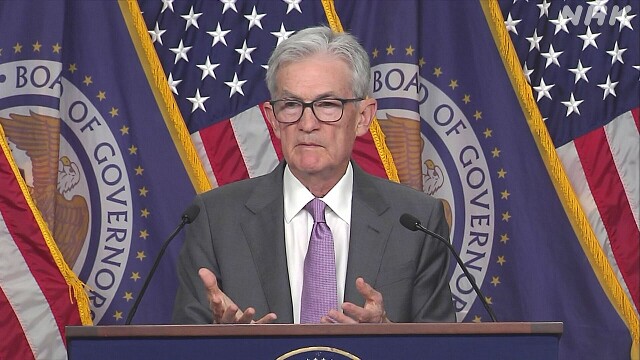

ただ、この統計内容の評価をしっかり確認したいとの声は多く、発表後に行われたFRB=連邦準備制度理事会のウォラー理事の講演内容が注視されました。

FRB幹部の講演にヒントを求めるも…

折しもこの日は、FRBの金融政策を決める会合、FOMC=連邦公開市場委員会を前に、当局者が対外的な発言を禁じられる「ブラックアウト」前の最終日で、「タカ派」とされるウォラー氏が雇用統計の結果を受けてどのような発言をするかが大きな焦点でした。

講演でウォラー氏は「労働市場は引き続き軟化しているが、悪化はしていない」などという発言を受けて、金融市場では、9月の会合での利下げ幅は0.25%となるという織り込みが進みました。

一方、ウォラー氏は「2022年にインフレが加速した際に前倒しの利上げを強く支持したが、それが適切だと考えるならば、前倒しの利下げも支持するだろう」などと述べ、今後の大幅な利下げの可能性にも含みを持たせたのです。

この「前倒し利下げ」が何を意味するのかも混乱を呼び、投資家はこの日もいらだちを隠せず、9月6日のダウ平均株価の終値は410ドルの値下がりとなりました。

ある銀行のトレーダーは「金融市場では『9月は0.25%の利下げになるだろう』という織り込みが進んできているが、『小幅な利下げで景気を下支えできるのか?』という見方も根強く残っている。さらに利下げのペースをめぐっても、まだコンセンサスがない状態で、大きなイベントや経済指標の発表前には、ポジションを閉じる投資家が多い」と指摘していました。

有力紙「ウォール・ストリート・ジャーナル」は9月12日に「FRBの利下げを前に投資家は守勢に回った」というタイトルの記事を掲載しました。

crouchという英単語の意味を辞書でひくと「しゃがむ、うずくまる、身をかがめる」と出てきます。

記事では「市場は足場を固めるのに苦労している」として、安全策としての不動産や電力・ガスなど公益事業、消費関連企業の株式が高いパフォーマンスをあげていて、安全資産とされる金や国債にも資金が流れ込んでいることを説明しています。

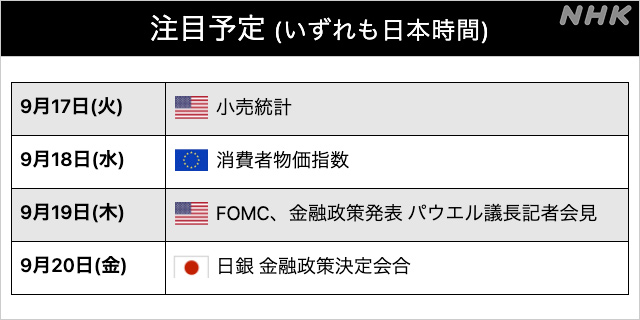

年内に予定されているFOMCは9月を含めてあと3回。

レイオフが多いアメリカでは、雇用が悪化しだすとそのスピードが速いことで知られています。

FRBはインフレの芽を見逃し、利上げが後手に回った苦い経験がありますが、今度の利下げ局面で、インフレを再燃させずに景気後退も起こさない「ソフトランディング=軟着陸」を実現できるのか。

投資家は日本時間9月19日午前3時に発表されるFOMCの結果で、利下げ幅や今後の政策金利の見通し、そこからアメリカ経済の先行きを確認しようとしています。

投資家はいつまでcrouch=身をかがめなければならないのか、いらだちの日々はまだ続くかもしれません。

注目予定

FRBは4年半ぶりの利下げを決める見通しですが、アメリカの小売統計で消費の動向が注目されます。

インフレが続いてきた中で、節約志向の強まりなどが指摘されていますが、消費が減速していないかが焦点となります。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。