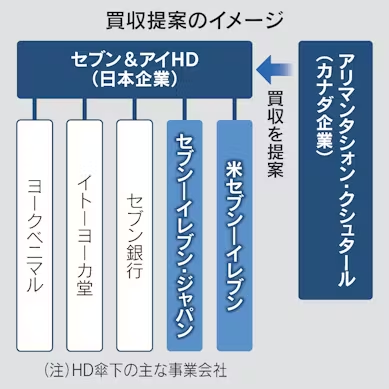

セブン&アイ・ホールディングス(HD)が、カナダのコンビニエンスストア大手、アリマンタシォン・クシュタールから買収提案を受けている。「元祖コンビニ」である米国セブン―イレブンからみれば、実質的な親会社が日本のセブン&アイから、カナダの会社に変わるかどうかの分かれ目だ。日本とカナダ企業が米セブン本家を争奪する構図と言える。約30年前に経営破綻した米社を立て直してきた日本流のコンビニモデルが正念場を迎えている。

セブン&アイへの買収提案の具体的な内容はいまだ明らかになっていないが、セブン&アイ幹部は「傘下にある米国のコンビニ事業が大きなねらいだろう」という。すでに日本より北米事業のほうが利益は多く、成長余地も大きい。

日本の視点で今回の買収提案をみると、海外企業による過去最大級の日本企業買収ということになるが、米セブン―イレブンから見ると違う風景がある。「実質的な親会社が日本企業からカナダの企業に変わる」ということだ。

30年苦労して育てた米セブンが標的に

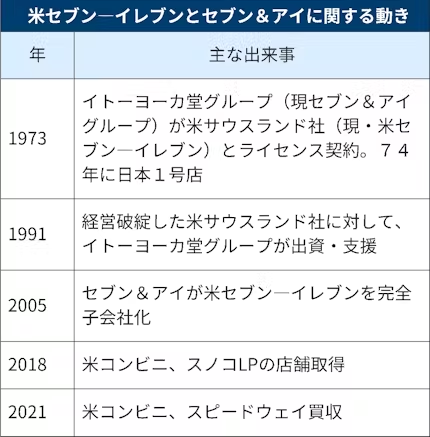

今から100年近く前、1927年に米国ダラスの製氷所の従業員が、氷と一緒にパンや卵を売ったのが、セブン―イレブンとコンビニのルーツとされる。セブンイレブンは日本でも1974年からイトーヨーカ堂グループ(現在のセブン&アイグループ)が展開したが、本拠地の米国では激しい競争の中で、苦境に陥った。

経営破綻した米セブン―イレブンに対して1991年、イトーヨーカ堂グループが出資・支援し、2005年に完全子会社化を決めた。過去30年以上にわたり、セブンイレブンの「本家」である米社が、日本企業の傘下にあるという構図が続いてきたわけだ。

クシュタールが米国市場に参入したのは2001年で後発だ。その後、M&A(合併・買収)を軸に事業を広げて、米セブン―イレブンのライバルに育った。そして、今回そのライバルを飲み込もうと買収をしかける格好だ

今回の買収計画は株主などのステークホルダーにとって、妥当なものなのかどうか――。言い換えれば、「元祖コンビニを保有する会社としてふさわしいのは、日本企業なのか、カナダの同業なのか」という問いになるだろう。

セブン&アイ主導で、米国事業は一定の成長を遂げてきたことは間違いない。経営破綻から再生させただけでなく、ガソリンスタンド併設の売店のイメージが強い米国のコンビニエンスストアを進化させようと力を注いできた。当初は方針が浸透せずに、日本側の思惑通りに売り場や商品は改善しなかった。

「当社は世界中のセブンイレブンの先生だったが、今はジャパン社の生徒として優れた仕組みを学ぶ時」。2003年に筆者が、米セブン―イレブン本社を取材したとき、当時のジェームス・キーズ最高経営責任者(CEO)は語っていた。

強調していたのは「タンピンカンリ(単品管理)」の重要性だ。日本で「コンビニの父」とも呼ばれた鈴木敏文・元セブン&アイ会長が確立した商品管理の手法を、米国でも取り入れようとしていた。日本で成功したおにぎりや弁当にならって、サンドイッチなどの食品を強化してきた。2021年に2兆円以上を投じて買収した同業スピードウェイに対しても、日本流のノウハウによって商品力を強化する途上にある。

ただ日米の関係が常に良好だったわけではなく、感情面も含めて微妙なバランスの中で事業を進めてきた。米国の象徴と言われたロックフェラーセンターの買収を1989年に決めた三菱地所が米世論の猛反発をうけたような事態になったわけではないが、日本側に買収された米セブン―イレブンの幹部たちの心の中には「もともと本家は米社だ」という誇りがあった。

米国でくすぶる「再上場構想」を押さえ込む

2005年に日本側がグリップを強めようとした時も一筋縄ではいかなかった。セブン&アイが米セブン―イレブンを完全子会社化し上場廃止にしようとすると、米社側は株式買い付け価格が低すぎるとして抵抗した。難航した末、何とか実行した後に米セブン―イレブンの経営陣を刷新した。

その後、表向き米社の経営は順調だったが、関係者によると、2010年代半ばには、米社側で再上場の意向がくすぶっていたという。再上場で米国市場の成長戦略を加速させようという構想だったが、日本のセブン&アイ側が抑え込んだ。

そうした動きから透けて見えるのは、米セブン―イレブンの強い独立心だ。「日本の本社の言いなりにはならない」という意識があっても不思議はない。今年5月には、セブン&アイ取締役であるジョセフ・マイケル・デピント氏の年77億円という巨額役員報酬が注目された。

同氏は米セブン―イレブンCEOでここ数年の北米事業拡大の立役者であるが、セブン&アイグループの中で米社の存在感がさらに高まってきたことも映す。セブン&アイ関係者からは「表向きは日本に従う米国の幹部らの本心はどうなのか、疑問に思うこともある」といった声も聞かれる。

そして現状、米セブン―イレブンはインフレ下の顧客買い控えで苦しい状況にある。既存店売上高は11カ月連続のマイナスが続く。直近四半期の決算発表では海外コンビニエンスストア事業は大幅減益だった。投資家らからは、クシュタールといった競合相手に比して、販売などが劣勢なのではないかとの懸念も出ている。

折しも明らかになったのが、今回の買収提案だ。クシュタールは、カナダが起源だが、地続きで文化も似ている米国で巧みな買収を繰り返し、成長してきた実績がある。そごう・西武などセブン&アイの買収戦略には失敗例も目立つのに対して、クシュタールの買収戦略に株式市場の評価は高い。

米セブン―イレブンが2021年に同業スピードウェイを買収した際、クシュタールも水面下で獲得に動いていたとみられる。同社は米国M&A市場での大きな「出物」を手にできず、成長の選択肢が狭まった中で、これまで対決してきたセブン&アイそのものを取りにきた。

クシュタール、創業者が指揮するM&A戦略

クシュタールのM&A戦略の特徴は、いまも会長として現役で活躍する創業者、アラン・ブシャール氏が指揮していることだ。昨年欧州で買収を実施したが、相手側の社員らを「ファミリー」に迎え入れることに自信を示し、理念共有の重要性を説いた。「過去の成功の秘訣であり、これから先、数十年も自信をもっている」とメッセージを出している。M&Aへの強い意志がにじむ。

対抗するのが、日本流のコンビニモデルということになるが、実はこれも、もともとは、鈴木敏文元会長のカリスマ性に裏打ちされたものだった。同氏は創業家ではないものの、日本流コンビニの創始者として日米で強い求心力をもっていた。

独立心の強い米セブン―イレブンは、長く鈴木敏文氏のカリスマ性によって統治されてきた面がある。もちろんクシュタールが親会社になった場合、彼らをうまく統治できるかどうかは未知数だ。ただセブン&アイは、買収提案を退けるためにも、日本流コンビニ経営がこれからも成長に資することを、あらためて示す必要があるはずだ。鈴木氏は2016年に引退しているので、カリスマに頼らずに実績を重ねて求心力を発揮するしかない。

米国以外のアジア圏などでのグローバル展開も、米国発祥のセブンイレブンのブランド力と日本流の食品強化のノウハウで市場開拓していく方針だ。仮にクシュタールが買収に成功すれば、グローバル展開に弾みがつくだろう。「元祖コンビニ」のブランド力は、いまのクシュタールがもつ「サークルK」などを大きく上回るからだ。

1980年代、日本の経済力が大きく伸びて、米国などで日本に学ぼうという機運が高まり「ジャパン・アズ・ナンバーワン」という言葉も流布した。だがその後の日本企業をみると海外企業の大型買収で長期的成果を上げた例は限られており、セブン&アイは貴重なモデルケースである。仮にカナダ企業が買収に成功した場合、日本企業によるコンビニ世界展開という物語は終止符を打たれる。胸躍るシナリオを続けるには世界で通用する経営力を示さなければならない。

【関連記事】

- ・セブン&アイ、沈む市場評価 「買われるリスク」高める

- ・サッポロHD、ビール集中の死角 再び「物言う株主」圧力

- ・イトーヨーカ堂低迷の元凶 「セブン発想」の危うさ

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。