増え続ける“放置年金”

“放置年金”の問題が多発しているのが「企業型確定拠出年金(DC)」という制度だ。

日本の年金の仕組みは“3階建て”となっている。

1階部分は20歳以上60歳未満の国民に加入が義務づけられている国民年金、2階部分は企業の従業員や公務員が加入する厚生年金、そして3階部分が任意で加入する企業年金などだ。

企業型確定拠出年金は企業年金の1つで、特徴は企業側が掛金を負担して加入者が運用方針を決める点だ。

年金を受け取ることができるのは原則60歳以降で、サラリーマンにとっては退職金とともに老後の貴重な蓄えの1つとなっている。

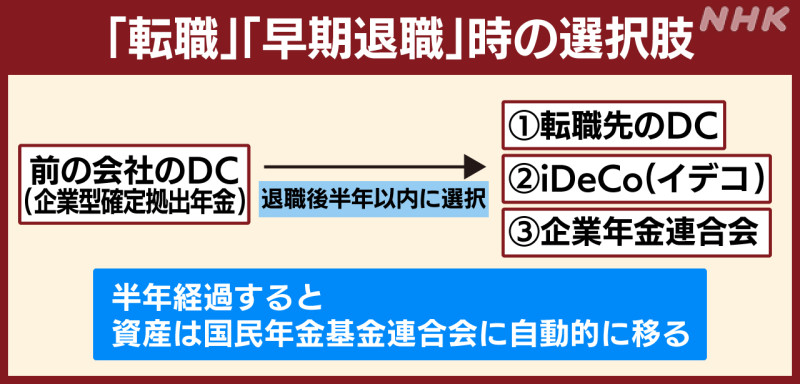

“放置年金”が発生する可能性があるのは、企業型確定拠出年金の制度がある会社で働き、60歳より前に「転職」する場合や「早期退職」する場合だ。

加入者本人が半年以内にこれまでの会社で運用してきた資産をどのように扱うのか選び、手続きをしなくてはならない。

資産を移す選択肢は主に3パターンある。

1.転職先の企業型確定拠出年金に加入

2.個人型確定拠出年金(iDeCo)に加入

3.企業年金連合会に移す

しかし、退職や転職の慌ただしい中、書類を整えて申し込んだり、たくさんの金融商品の中から運用方針を決めたりする煩雑さから、手続きをしない人が続出している。

次の扱いを決めずに半年が経過すると、法律に基づいて、資産は国民年金基金連合会という機関に自動的に移される仕組みになっている。

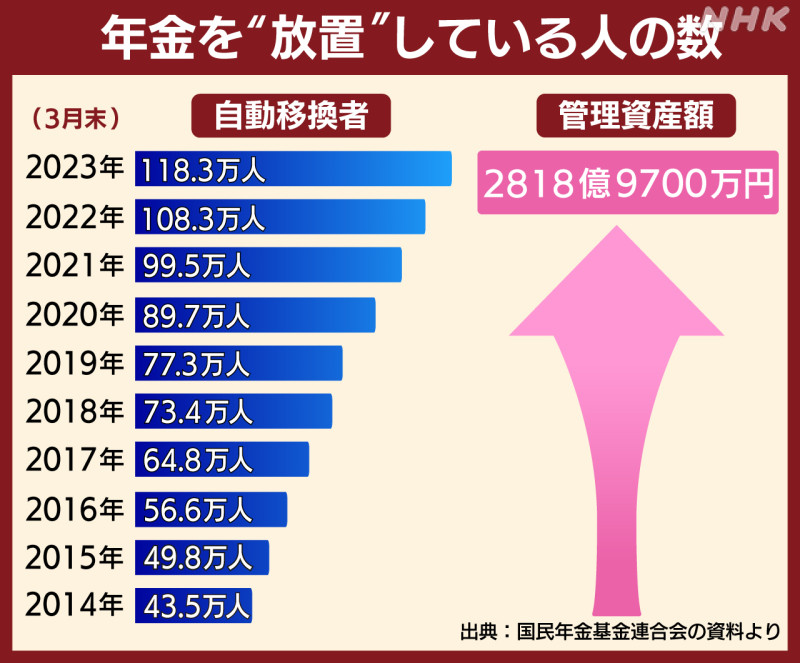

転職や早期退職が珍しくなくなる中、年金が自動的に移された人は、2023年3月末の時点で118万3000人あまりと10年間で3倍近くに増えている。

企業型確定拠出年金の加入者が全体で800万人あまりであることを考えると、いかに“放置年金”が多いかが分かる。

そして“放置”された資産の総額も増え続け2800億円に達している。

「手数料」で資産が減り続ける!?

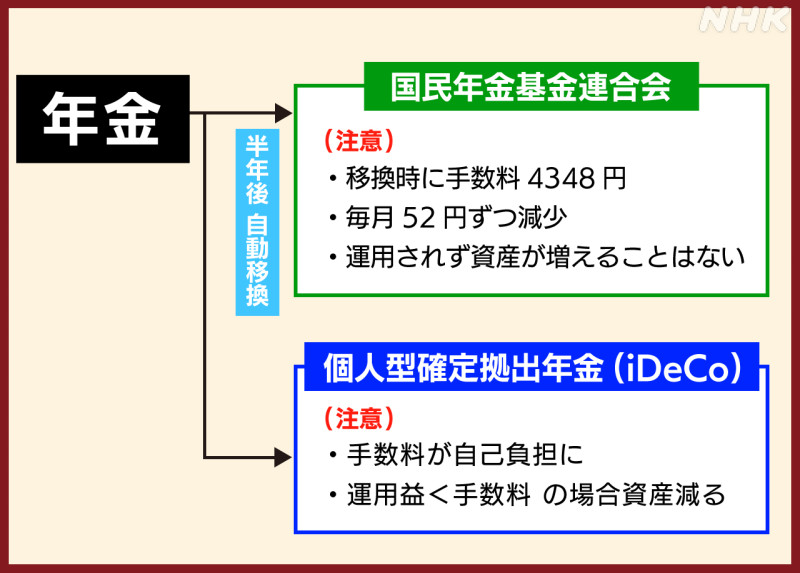

年金が自動的に移されるとどうなるのか。

まず年金が移される際に手数料として4348円が引かれる。その後も毎月52円ずつ管理手数料がかかり、資産が減ってしまう。

しかも、年金が移される際には金融商品を売却して現金として管理され、運用益が出ない。

放置する期間が長くなればなるほど貴重な運用の機会を逃すことになってしまう。

また、きちんと手続きを行った人でも注意が必要な場合がある。

3つの選択肢のうち「個人型確定拠出年金(iDeCo)」を選んだ場合だ。

取り扱う金融機関や金融商品の選択肢も豊富なことから「名前を聞いたことがあるiDeCoにとりあえず移しておこう」という人が多いという。

注意が必要なのが、企業型確定拠出年金と異なり金融機関に支払う手数料が企業ではなく自己負担になる点。

新たに掛金の積み立てを行わない人や、利息が低い定期預金などで運用している人の中には、手数料が運用益を上回って資産が目減りしてしまう人も出てきている。

“放置”した場合の解決策は

自分の年金が自動的に移されていないか確認したい場合は、国民年金基金連合会の専用窓口(03-5958-3736)に連絡して、手数料を支払えば自分の資産が戻ってくる。

また、国民年金基金連合会はこうした人に毎年書面などで通知を行っているので自身に届いていないか確認することも重要だ。

政府として資産運用立国を目指す中で“放置年金”が増えていることを厚生労働省も問題視していて、退職者が年金の手続きを行うよう促すことを企業に求めている。

専門家も、年金や年金制度に対する意識を高めていく必要性を指摘する。

りそな年金研究所 出口衛さん

「この1年で個人投資家向けのNISAへの関心は高まったが、年金は制度が複雑なこともあってついつい放置してしまう人が多い。老後への不安を抱える人も多い中、国と企業で年金制度への理解を促す施策を行うとともに、個人としても加入している年金について一度、確認する時間を作ることが重要だ」

注目予定

来週はアメリカの景況感を示す指数の発表が相次ぎますが、特に26日の「PCE・個人消費支出物価指数」の結果に注目です。

PCEは、アメリカの中央銀行にあたるFRBが重視する指標で、今後のFRBの利下げや為替の動向に影響が出る可能性があります。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。