円安再加速 背景に慎重な日銀の姿勢も?

円安が止まりません。

6月26日のロンドン外国為替市場ではことし4月の記録的な安値だった1ドル=160円24銭をあっさりと抜け、ニューヨーク市場では160円台後半まで値下がり。

28日の東京市場では161円台をつけました。

円安も背景にした物価高が続き、帝国データバンクは、食品の値上げについて、全体として沈静化に向かっているものの、2024年(1-10月)で円安要因の値上げは29.2%とおよそ3割に達し、前年同月の11.5%に比べて3倍に拡大すると分析。

「今秋にかけて『円安値上げ』の割合がさらに高まる局面も予想される」と指摘しています。(5月31日発表)

決定会合では賛否意見さまざま

円安による家計の負担が増すなかで、なぜ日銀は利上げで対応しないのかという素朴な疑問もわいてきますが、国債買い入れ減額を決めた6月13日と14日の日銀の金融政策決定会合では追加利上げをめぐってさまざまな意見が飛び交っていました。

《日銀が公表した決定会合の主な意見》

<利上げに前向きな意見>

「遅きに失することなく適時に金利を引き上げることが必要だ」

「物価が上振れる可能性もあるだけに金融緩和のさらなる調整の検討も必要だ」

<利上げに慎重な意見>

「政策金利の変更を考えるタイミングは中長期の予想インフレ率の上振れなどを経済指標で確認してからでよいと考えられる」

「当面は現在の金融緩和継続が適当である」

「金融政策運営は為替の短期的な変動には左右されない」

損失関数のズレ

日銀内の議論と消費者の考えの違いを「日銀の損失関数と消費者の損失関数のズレ」と表現する関係者もいます。中央銀行の損失関数とは、物価の安定という目標から乖離(かいり)すればするほど損失が大きくなるという意味です。

日銀の場合、2%の物価目標を掲げているわけですが、今、利上げして景気が腰折れして、物価が2%を下回ってしまったら、大きな損失になってしまうという考え方です。

これに対して、消費者は「これだけ円安による物価高が起きている、そのこと自体が大きな損失だ。利上げして物価高を抑え込んでほしい」となります。

日銀が損失だと思うことと消費者が損失だと思うことのズレがあるというのです。

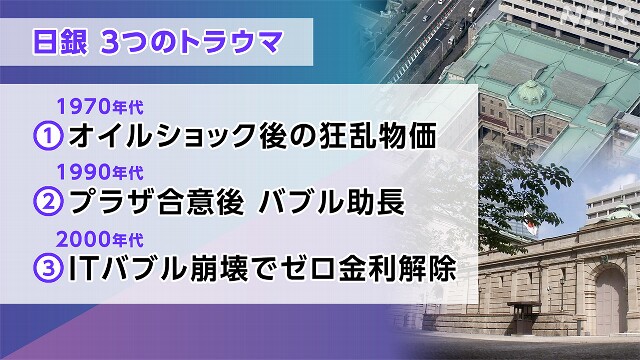

日銀が抱える3つのトラウマ

さらに日銀には過去に3つの苦い経験、トラウマがあるため、大胆に動けないとみる関係者もいます。

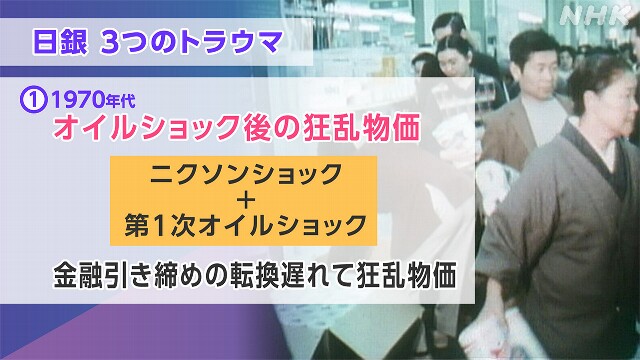

【1】狂乱物価

1つ目のトラウマは1971年のニクソンショックに端を発します。

このころ、アメリカの景気が悪化し、ドルが下落、ニクソン大統領が金とドルの交換停止を発表したのがニクソンショックです。その後、為替は1ドル=360円から308円に円高が進みました。

円高で景気も悪いので、日銀は利下げを迫られました。

マネーの供給が増えたところに1973年、第4次中東戦争が起きて第1次オイルショックに。インフレが加速、狂乱物価を招いたのです。

トイレットペーパーを買いだめしようと消費者がスーパーに殺到しました。

消費者物価指数は1974年10月に前年同月比でおよそ25%に達しました。

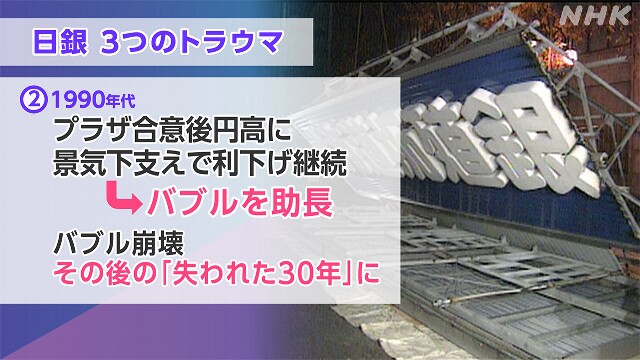

【2】バブル助長、そして崩壊

2つ目のトラウマは1985年のプラザ合意後の円高がきっかけでした。

円高による不況対策として日銀は利下げを決定。地価上昇の兆しが見えていたにもかかわらず、低金利政策を続けました。

結果としてバブル経済を助長。引き締めが遅れたことも要因となり、バブル経済の崩壊、そして金融危機に至り、「失われた30年」につながりました。

この2つはいずれも円高が加速するなかで為替への対応策として緩和的な金融政策が求められ、引き締めが遅れた結果、インフレやバブル崩壊という経済の大惨事を招いたのです。

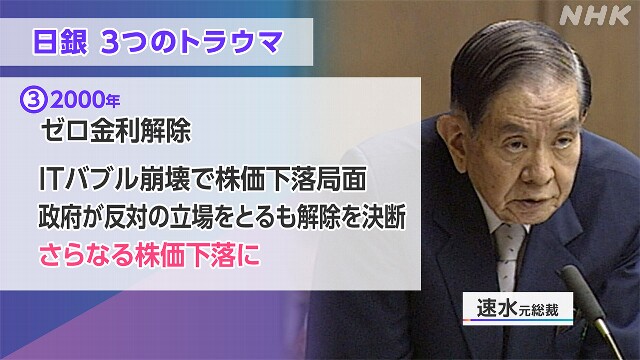

【3】“早すぎた”ゼロ金利解除

3つめのトラウマは2000年のゼロ金利解除です。

この年の8月に日銀は速水総裁のもとで前年から導入していた「ゼロ金利政策」の解除を決定。当時はITバブル崩壊で株価が値下がりしていました。政府も解除に反対する中での異例の決定でした。

その後、景気は再び悪化、翌2001年、量的緩和政策をとらざるをえなくなりました。

この決定に2人の委員が反対票を投じていました。そのうちの1人が今の植田総裁です。

審議委員だった植田氏は反対の理由として「株式市場の動向をもう少し見極めたい」「インフレ率の動向がもう少しはっきりプラスになるまで待つことにある程度の魅力を感じている」と会合で発言していました。

このときの経験から日銀は拙速に引き締め方向に動くと大変なことになりかねないというトラウマをかかえているとの指摘があります。

日銀は利上げに動くか

日銀は長年、金融緩和を続けてきたため、利上げの経験がある人材は今や少なくなっています。

金利上昇が中小企業の経営にどう影響するかなど、未知の領域も多いだけに慎重になるのも分かる気がします。

金融政策の難しさ

歴史は金融政策の難しさを物語っています。

アメリカで2008年、リーマンショックが起きた当時、私はニューヨーク駐在で、取材にあたっていました。

この危機はもとをたどればFRB=連邦準備制度理事会のグリーンスパン議長時代の金融緩和の行き過ぎにありました。その後、住宅バブルと崩壊、サブプライムローンの焦げ付き問題へと広がり、未曽有の危機へと発展しました。

FRBは2021年からのインフレ兆候を一時的と見誤り、利上げが遅れて記録的なインフレにつながり、今も利下げに踏み切れないでいます。

最適な金融政策の、最適なタイミングはいつなのか。

円安が再加速するなかで、日銀の政策判断は難しさが一段と増しています。

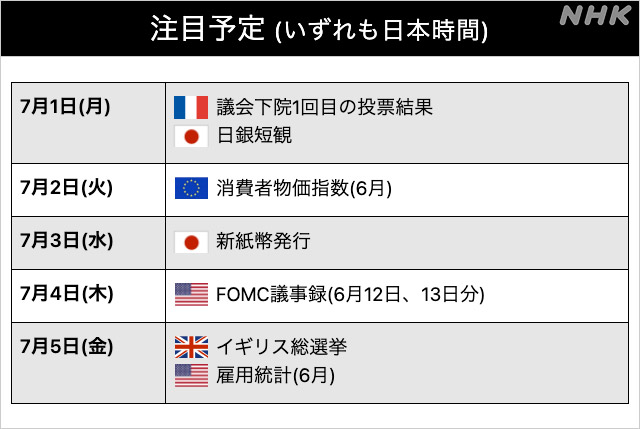

注目予定

フランスの国民議会の選挙が注目です。

財政悪化を招くと受け止められる政策を掲げる極右政党がどこまで台頭するかで、フランス国債売りなど市場の混乱につながるおそれが指摘されています。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。