ディズニーリゾート運営会社の株式売却を要求

株主提案を行ったのは、京成電鉄の株式を約2%保有する第6位の株主で、イギリスの投資ファンド「パリサー・キャピタル」。

そのトップを務めるジェームズ・スミスCIO(最高投資責任者)が来日し、NHKのインタビューに応じた。

スミス氏は、現在47歳。

“最強のアクティビスト”とも称されるアメリカの「エリオット・マネジメント」の出身で、その中でも、比較的穏健とされる香港オフィスの責任者を務めた経歴をもつ。

2021年に元同僚らとともにロンドンでパリサーを創業。

同じ年に京成電鉄にも出資したほか、世界で株式や債券などを運用している。

その経歴などから、こわもてな人物を想像したが、インタビューでのやりとりからは、物腰が柔らかで、落ち着いた雰囲気を感じた。

スミス氏は、成長余力が大きい企業の株価が割安な状態になっているとして日本市場に高い関心を寄せていることを明かした。

そして、日本での最大の投資先である京成電鉄については、「バリュエーションや保有資産が魅力的で、高い将来性がある」と評価する一方、株主提案に踏み切った背景を次のように語った。

スミス氏

「これまで数年にわたり経営陣と議論を重ね、数多くの案を提示してきたが、変革のためには株主提案がなければ会社が次のステージに進むことが困難だと考え、決断した」

スミス氏が要求しているのは、京成電鉄が保有するディズニーリゾートの運営会社「オリエンタルランド」の株式の一部を売却して、2年後の2026年3月末までに保有比率をいまの21%から15%未満に引き下げること。

売却で得た資金を、本業の鉄道事業での顧客へのサービス向上など、将来の成長につながる投資に充てるよう求めている。

これに対して、京成電鉄は5月、取締役会で提案に反対することを決議した。

会社側は、「ファンドとは、これまでも複数回にわたって対話してきた。お互いの主張に違いはあるが先方の提案をむげに扱うことなく真摯に対応してきた」としている。

ファンド側はなぜ売却を求めるのか。

それをひもとくには京成電鉄がオリエンタルランドの株式を保有してきた背景と、現在の両社の市場での評価がカギになる。

東京ディズニーランド 生みの親

京成電鉄は東京・上野と成田空港を結ぶ京成本線をはじめとする鉄道事業のほか、グループとしては不動産やホテル事業を手がける。

オリエンタルランドは1960年、千葉県沖に造成した埋め立て地に新たなレジャーランドを作ろうと、当時の京成電鉄の社長らの発案で設立された。

設立当時、会社が事務所を置いていたのも、京成電鉄の本社内だったという。

それ以来、京成電鉄は60年以上に渡って筆頭株主となっていて、現在も21%あまりの株式を保有している。

焦点【1】“企業価値のギャップ”

ファンド側が問題視しているのは、“企業価値のギャップ”だ。

京成電鉄の時価総額はおよそ1兆円なのに対し、オリエンタルランドの時価総額はおよそ8兆3000億円、京成が保有する21%分だけでも1兆8000億円と、自社の時価総額を大きく上回る(6月5日時点)。

スミス氏はこれが、株主価値の毀損につながっていると指摘している。

スミス氏

「オリエンタルランドの株式の保有比率が大きすぎて、会計上のゆがみを起こしている。それが、株主価値を毀損している」

「現在の経営陣は事業運営の優れた能力を持っていて、業績にも満足している。私たちが問題だと考えているのは資本政策、つまり会社の投資判断とオリエンタルランドの持ち分についてだ」

焦点【2】“相乗効果はあるのか?”

さらに、ファンド側は京成電鉄がオリエンタルランドの株式を保有するメリットが限定的だとし、巨額の資産を保有し続ける合理的な理由を説明できていないと主張している。

京成電鉄が東京ディズニーリゾートがある浦安市で鉄道を運行していないことなどから、相乗効果は極めて限定的で、京成電鉄は会社の創業には深く関わったかもしれないが、「過去の遺物だ」と批判している。

スミス氏

「なぜオリエンタルランドの株式の保有を続けるのか、私たちは何度も同じ質問を経営陣にしてきたが、納得する回答はない。論理的な根拠は何もないと考えている」

ファンド側の指摘に対し、京成側は提案に反対する理由の1つを次のように述べている。

京成電鉄

「国民的コンテンツに成長した東京ディズニーリゾートを保有・運営するオリエンタルランドとの関係は、当社しか持ち得ない貴重な財産であり、グループの将来の事業機会を創出する基礎となり得る」

両社の関係を背景に、相乗効果も出ていると主張。

東京ディズニーリゾートを発着する高速バスの運行や、近隣のホテルを往復するバス事業。

さらに、施設内の建築工事やメンテナンスなどにも取り組んでおり、「東京ディズニーランドの開園以降、有形無形のシナジーを創出してきた」としている。

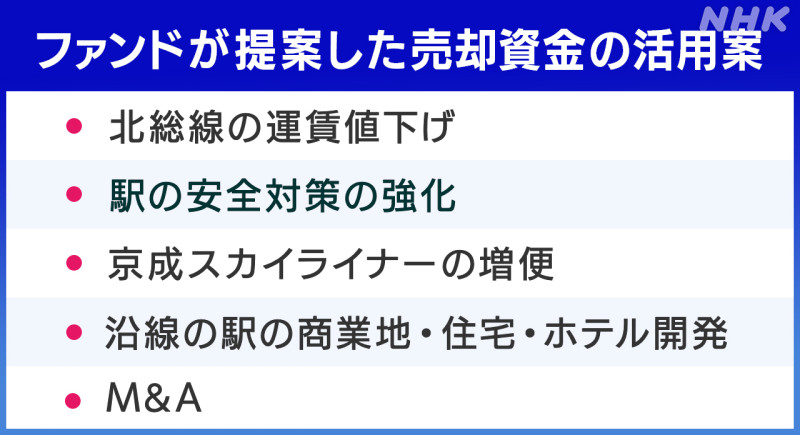

焦点【3】“売却資金の使途”

京成電鉄はことし3月、オリエンタルランドの株式の1%分の売却を公表した。

売却で得た資金801億円は、株主還元や成長投資、有利子負債の返済などにあてるとした。

ただファンド側は、規模が小さすぎるとして、さらなる売却を要求。

また、仮に株式の保有比率を引き下げた場合、売却で得た資金をどう活用すべきかについても繰り返し提案してきたとしている。

スミス氏

「私たちが提案した投資アイデアが京成電鉄の考える収益の基準に合致することを期待している。合致しないのなら、自社株買いも魅力的な選択肢の1つかもしれない。最終的には、売却資金をどう使うかは経営陣の判断だ」

こうした主張に対して会社側は、将来、鉄道網の強化といった大規模な投資が見込まれるとして、ファンドの求めるような形で売却を進めることには反対する姿勢を示している。

念頭には、成田空港の投資動向もあるという。

会社の担当者は「成田空港の運営会社は2030年代にかけてターミナルの集約化など大規模な投資を計画している。空港に駅を持つ私たちも、その動向に歩調を合わせて投資を進めていくべきだと考えている」と話す。

こうしたことも踏まえ、先月開かれた取締役会の決議では「大型投資など明確な資金の使途がある場合の原資として活用を検討すべきであり、中長期的な企業価値や株主共同の利益を最大化させるためには、売却の方法やタイミングの慎重な検討が必要だ」と述べている。

東証の要請めぐる提案相次ぐ

アクティビストなどから株主提案を受ける企業はことし、過去最多となる見込みだ。

活発な提案の背景にあるのが、去年、東京証券取引所が上場企業に対して行った「資本コストと株価を意識した経営」の要請。

PBR=株価純資産倍率1倍以上を目指す経営計画の策定などを求める株主提案が相次いでいる。

株主からの要求に企業はどう向き合うべきなのか。

大和総研の吉川英徳 主任コンサルタントは、政策保有株などが自社の時価総額の大部分を占める企業は他にもあるとした上で、アクティビストに限らず、機関投資家の間でも目線は厳しくなっていると指摘している。

大和総研 吉川英徳 主任コンサルタント

「株主提案として表面化していなくても、水面下で要求されるケースもみられ、今後、同様の株主提案は増えていく可能性がある。上場企業としてはこうした要求を完全に無視するのは難しい情勢になっている。アクティビストが求める短期間での対応は難しくても、中期経営計画などで時間軸を示し、企業価値の向上に向けて投資家の理解を得る努力が求められる」

攻防の行方は

今回の株主提案は定款変更を求めるもので、可決には3分の2以上の賛成が必要なため、ハードルは高い。

一方、アメリカの議決権行使助言会社、ISSとグラス・ルイスは「オリエンタルランドの成功が京成電鉄の低迷する業績と非効率な資本配分の実態を覆い隠してきた」などとして、いずれもファンドの提案への賛成を推奨した。

京成電鉄の株主総会は6月27日。

株主がどのような判断を下すのか注目される。

注目予定

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。